Orexa Investeerderspagina

Orexa ontwikkelt een medicijn dat de voedselinname verhoogt. Hiervoor voert Orexa klinische studies uit om de effectiviteit in verschillende patiëntengroepen te onderzoeken en de veiligheid aan te tonen. De eerste klinische fase 2 studie is gestart en onderzoekt of het kandidaat medicijn van Orexa helpt bij het herstel van patiënten na een zware operatie. De tweede klinische fase 2 studie onderzoekt of het kandidaat medicijn de behandeling van anorexiapatiënten kan ondersteunen. Voor deze studie wordt toestemming gevraagd van de autoriteiten om de patiënten te kunnen gaan behandelen.

Om de patiënten in deze tweede klinische fase 2 studie te kunnen gaan behandelen en hopelijk het herstel van de ernstig zieke anorexiapatiënten te ondersteunen, is Orexa op zoek naar investeerders voor een doelbedrag van € 300.000. Deze website heeft als doel alle relevante informatie te geven voor investeerders die interesse hebben om in Orexa te investeren.

Naast deze website speciaal voor investeerders heeft Orexa ook een algemene (Engelstalige) website. Deze is te vinden op orexa.eu.

In het kort:

Orexa ontwikkelt een medicijn dat de voedselinname verhoogt.

De eerste klinische fase 2 studie (herstel van patiënten na een zware operatie) is gestart en is volledig bekostigd.

Voor de uitvoering van de tweede klinische fase 2 studie (in anorexiapatiënten) is Orexa op zoek naar investeerders voor een doelbedrag van € 300.000.

- De pre-money waardering is € 11,5 miljoen.

- De minimale investering is € 5.000, of een veelvoud daarvan (€ 10k, 15k, 20k, 25k, etc.).

- Gratis bonuscertificaten bij hogere investeringsbedragen (vanaf € 25k).

- Bij totale inschrijving van precies € 300.000 verkrijgen de nieuwe investeerders samen een belang van 2,61% in Orexa (excl. gratis bonuscertificaten).

- Het maximale inschrijfbedrag in deze ronde bedraagt € 500.000.

- Een indicatie als beleggingshorizon is 3 tot 5 jaar.

Het unieke concept van Orexa

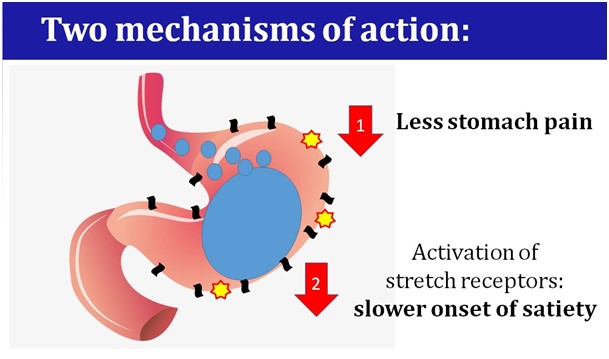

Het concept is eenvoudig: het gaat om lokale behandeling in de maag met bestaande anesthetica. Deze anesthetica zorgen voor een kortdurende verdoving van de zogenaamde strekreceptoren in de maag. Het signaal dat vanuit de strekreceptoren naar de hersenen wordt gestuurd om aan te geven dat je moet stoppen met eten wordt hierdoor ietsje later doorgegeven. Als gevolg hiervan komt het verzadigingssignaal een beetje later en eet je wat langer door.

Doordat nooit iemand eerder op het idee gekomen was om anesthetica lokaal in de maag toe te dienen, heeft Orexa een brede patentbescherming kunnen opbouwen. Naast het werkingsmechanisme heeft Orexa ook bescherming met de speciaal ontwikkelde orale formulering (een tablet met speciale kenmerken voor een precieze afgifte in de maag).

Of het kandidaat medicijn inderdaad werkt en veilig is, zal worden uitgezocht in een aantal klinische studies. De slagingskans ligt hierbij aanzienlijk hoger dan bij een gemiddeld nieuw medicijn, omdat:

1. We al weten dat het gebruikte middel veilig is, omdat het actieve bestanddeel reeds vele tientallen jaren in de praktijk worden gebruikt. Denk bijvoorbeeld aan een verdoving bij de tandarts.

2. Het concept van een verhoging van de voedselinname inmiddels is aangetoond. Orexa heeft vele preklinische studies gedaan (in weefsels, muizen, ratten en varkens) en een klinische fase 1 studie (in gezonde vrijwilligers), waarmee het concept is aangetoond. De gemiddelde extra voedselinname in deze studies ligt tussen de 10% en 20%. Bij langere toediening in de diermodellen leidt dit tot gewichtstoename.

Nu gaat het er nog om de juiste patiëntengroep te vinden, met de juiste dosering en de juiste randvoorwaarden. Daarnaast is het een doelstelling om uit te zoeken waar de meeste gezondheidswinst valt te behalen. Er zullen verschillende soorten onderzoek worden gedaan met verschillende patiëntenpopulaties om de kans op succes zo groot mogelijk te maken.

Klinische fase 2 programma

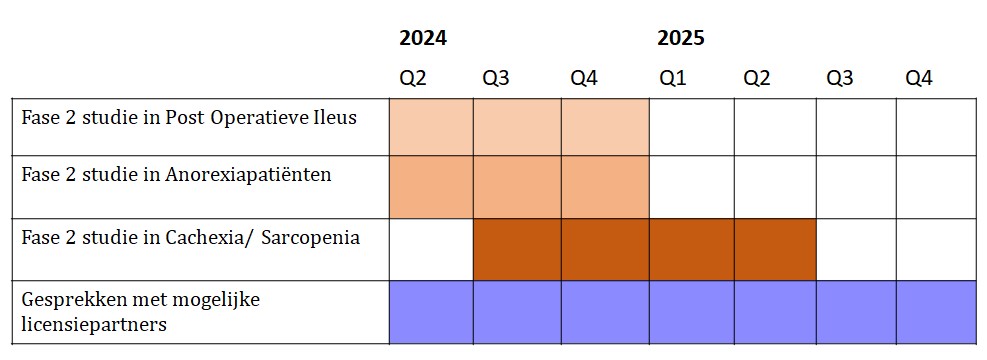

Orexa wil graag drie verschillende klinische fase 2 studies uitvoeren om een zo goed mogelijke uitgangspositie te creëren. In het kort gaat het om een fase 2 studie bij:

1. De preventie van Post-Operatieve Ileus (beter en sneller herstel na een zware operatie): deze studie is gestart en de patiënten worden behandeld.

2. Anorexia Nervosa: in afwachting van goedkeuring van de autoriteiten om de patiënten te kunnen gaan behandelen.

3. Sarcopenia / Cachexia (spier- en gewichtsverlies, onder meer bij ouderen en chronisch zieken, zoals bijvoorbeeld bij kankerpatiënten): voorlopig protocol gereed.

De eerste klinische fase 2 studie (in de preventie van Post-Operatieve Ileus)

De eerste studie wordt op dit moment uitgevoerd en richt zich op de preventie van Post-Operatieve Ileus (POI). Dit is een serieuze complicatie, die tot 50% van de patiënten in bepaalde patiëntengroepen treft. De klachten leiden ertoe dat deze patiënten niet meer eten en daardoor langzamer herstellen na de operatie, wat weer leidt tot een langer ziekenhuisverblijf.

Dit onderzoek richt zich specifiek op vrouwen die een grote buikoperatie hebben ondergaan voor de behandeling van ovariumkanker of andere zware gynaecologische operaties. Er is voor deze patiënten gekozen, omdat dit een groep is waarbij de post-operatieve ileus relatief vaak voorkomt. Er wordt onderzocht of de gastro-intestinale verstoringen minder worden en of de patiënten sneller weer gaan eten en herstellen.

De studie wordt uitgevoerd in meerdere ziekenhuizen in Duitsland met 100 tot 120 patiënten, onder toezicht van hoofdonderzoeker prof. Alexander Mustae van de Universitätsklinikum Bonn (UKB).

De behandeling van de patiënten is gestart en de studie is geheel bekostigd. Meer details van deze studie zijn te vinden op https://clinicaltrials.gov/study/NCT05923086.

Een voorlopige indicatie wanneer de studie gereed is: Q4-’24.

Tweede klinische fase 2 studie (in Anorexia Nervosa)

De tweede studie richt zich op patiënten met Anorexia Nervosa. Net als bij de eerste studie gaat het om een dubbelblind, placebo gecontroleerd onderzoek. In deze studie worden in totaal 18 patiënten gerekruteerd, waarvan 12 het kandidaat medicijn krijgen en 6 patiënten een placebo.

De behandeling zal voor iedere patiënt over een periode van 4 weken plaatsvinden, met een zogenaamd adaptief design. Dat betekent dat de patiënten volgens vooraf gestelde voorwaarden een individuele variabele dosering krijgen. Als de dosering goed wordt verdragen (maar er worden nog geen positieve effecten gezien), dan kan de dosering worden verhoogd tot een optimale, maximaal effectieve dosis.

Deze studie zal plaatsvinden in Rome in een gespecialiseerde kliniek waar ernstig ziekte anorexiapatiënten worden opgenomen en behandeld.

Een voorlopige indicatie wanneer de studie gereed is: Q4-’24 (dat is dus ongeveer rond dezelfde tijd als de eerste klinische studie).

Het doel van de huidige financieringsronde is om de patiënten te kunnen gaan behandelen in deze anorexiastudie.

Een korte toelichting:

De huidige cashbalans bedraagt € 1,2 miljoen (per maart 2024). Daarmee kan de eerste klinische studie (in de preventie van post-operatieve ileus) geheel worden voltooid. Met deze financieringsronde erbij kunnen ook de patiënten in de anorexiastudie worden behandeld. Er zal nog wel aanvullende financiering nodig zijn om alle lopende bedrijfskosten te dekken.

De derde klinische fase 2 studie (in Cachexia / Sarcopenia)

Orexa wil naast de eerste twee klinische studies graag nog een derde klinische studie (in Cachexia / Sarcopenia) uitvoeren, om zo een ideale uitgangpositie te creëren. Bij Cachexia is er sprake van extreem gewichtsverlies, wat bijvoorbeeld voorkomt bij chronisch zieken (bijvoorbeeld kankerpatiënten). Bij ouderen heet een vergelijkbaar ziektebeeld Sarcopenia.

Het voorlopig protocol voor deze studie is gereed, waarmee er de komende maanden een kosteninschatting kan worden gemaakt. Voor de uitvoering van deze studie zal nog aanvullende financiering nodig zijn, of een geschikte samenwerkingspartner.

Het marktpotentieel van de verschillende toepassingen

Voor de preventie van Post-Operatieve Ileus voorziet Orexa een wereldwijde verkooppotentie van € 200 – 400 miljoen omzet per jaar. Dit bedrag is gebaseerd op bestaande cijfers van aantallen operaties in combinatie met bepaalde inschattingen, welke uitgebreid met bronnen zijn onderbouwd in dit aparte pdf-document.

Voor Anorexia is het marktpotentieel op dit moment nog wat lastiger te onderbouwen, omdat hierbij meer factoren meewegen. Wel is het bekend dat de ziekte voorkomt bij ongeveer 0,7% van de bevolking, waarbij vooral adolescente meisjes en jonge vrouwen worden getroffen. Ook indien slechts een deel van deze groep baat bij het kandidaat medicijn zou hebben, dan nog gaat het om grote aantallen patiënten. Verder zijn dit zeer kwetsbare patiënten in een kritische fase van hun leven. Zij verdienen een goede behandeling.

Voor Cachexia / Sarcopenia (ondervoeding met verlies van spierkracht) voorziet Orexa het grootste marktpotentieel. Gezien het grote aantal patiënten dat hier mogelijk baat bij heeft, schat Orexa het omzetpotentieel op meer dan € 1 miljard per jaar. Dit bedrag is gebaseerd op bestaande incidentie cijfers in combinatie met bepaalde inschattingen.

Quote Prof. Dr. Ard Peeters:

“Het klinisch programma begint duidelijk vorm te krijgen. In de eerste fase 2 studie worden de patiënten nu behandeld, en in de tweede studie kunnen we de patiënten gaan behandelen zodra we toestemming verkrijgen van de autoriteiten, naar verwachting in juni. Nu we meerdere studies met ieder een andere insteek kunnen uitvoeren, verhogen we de kans op succes en hebben we goede hoop dat we een signaal van werkzaamheid zullen gaan vinden. Verder verdienen de anorexiapatiënten een goede behandeling. Het is zeer waarschijnlijk dat het Orexa medicijn de behandeling kan ondersteunen en het herstel kan bevorderen.”

Team

De kern van Orexa wordt gevormd door het management team bestaande uit Prof. Dr. Ard Peeters en Sake Stevenhaagen.

Ard is de wetenschapper, uitvinder achter de patenten en oprichter van Orexa. Hij is van oorsprong bioloog en gepromoveerd in de psychologie. Hij is bijzonder hoogleraar geweest aan het Radboud UMC, Nijmegen. Ook heeft Ard veel ervaring in de farmaceutische industrie. Hij heeft 20 jaar gewerkt voor het bedrijf Organon.

Sake heeft een financieel-economische achtergrond en is tevens investeerder.

Naast Ard en Sake werkt Orexa samen met externe specialisten op de deelgebieden die nodig zijn. Orexa houdt de vaste kosten in deze ontwikkelingsfase nog zo laag mogelijk, om zo’n groot mogelijk deel van de investeringen in klinisch onderzoek te kunnen stoppen. Zodra de klinische fase 2 studies lopen, komt het punt om het team uit te breiden om het bedrijf daarmee een bredere basis te geven.

Relatief lage ontwikkelingskosten

Omdat het actieve ingrediënt van het kandidaat medicijn van Orexa reeds decennialang wordt gebruikt, en er vele tientallen wetenschappelijke studies naar zijn gedaan, is er al heel veel bekend over de veiligheid. Hierdoor volstaan minder grote onderzoekstrajecten in fase 2b / 3 en zullen de totale kosten daarvan veel lager uitkomen dan voor een middel waarvan nog geen veiligheidsprofiel bekend is. In de Verenigde Staten staat deze toelatingsroute bekend onder de 505(b)(2) pathway. Voor Europa is er een soortgelijke regeling.

Deze verkorte trajecten betekenen dat zowel de ontwikkelingstijd als de ontwikkelingskosten naar verwachting aanzienlijk lager uit zullen vallen dan bij een geheel nieuw medicijn, terwijl de marktpotentie door de patentpositie evengoed aanzienlijk is.

Bovendien zullen de productiekosten van het medicijn, als het eenmaal op de markt is, laag zijn. Het middel kan daardoor voor een lage prijs, maar toch met een mooie marge, op de markt gebracht worden.

Lager risico (al veel bekend over de veiligheid)

+

Lage productiekosten

+

Lagere ontwikkelingskosten + Kortere ontwikkelingstijd (505 (b)(2) pathway)

=

Hoger verwacht rendement

Gesprekken met mogelijke partners

De kracht van het huidige team van Orexa ligt in de ontwikkeling tot en met fase 2. Voor fase 3 en het op de markt brengen van het kandidaat medicijn zijn andere partijen geschikter. Orexa is reeds in gesprek met mogelijke partners. Een partnerovereenkomst kan verschillende vormen aannemen, van samenwerking tot een volledige overname van het bedrijf. Over het algemeen kosten deze gesprekken tijd en is de uitkomst onzeker. We werken op dit onderwerp samen met een ervaren farma-dealmaker, om de kans op een goede uitkomst zo groot mogelijk te maken.

De planning:

De waardering

De pre-money waardering van deze investeringsronde bedraagt € 11,5 miljoen.

Deze huidige pre-money waardering plus de benodigde investeringen ten opzichte van de verkooppotentie zijn relatief laag. Dus als het goed gaat, dan kan het ineens heel erg goed gaan. Orexa is wat dat betreft een mooi voorbeeld van een asymmetrisch risicoprofiel, met een lage correlatie met andere beleggingen.

Zodra het concept in patiënten is aangetoond en het duidelijk is of en hoeveel gezondheidswinst er valt te behalen, dan hoort daar vanzelfsprekend een andere waardering bij. Wat die waardering dan wordt, hangt vooral af van de uitkomsten van de klinische onderzoeken.

Bonus bij hogere inschrijving

Om investeerders in deze investeringsronde op een evenwichtige manier te waarderen voor investeringen van grotere bedragen, is er een beperkt aantal gratis bonuscertificaten beschikbaar.

De bonussen zijn als volgt:

- 2,5% Gratis Bonuscertificaten voor investeringen van € 25.000 en hoger.

- 5,0% Gratis Bonuscertificaten voor investeringen van € 50.000 en hoger.

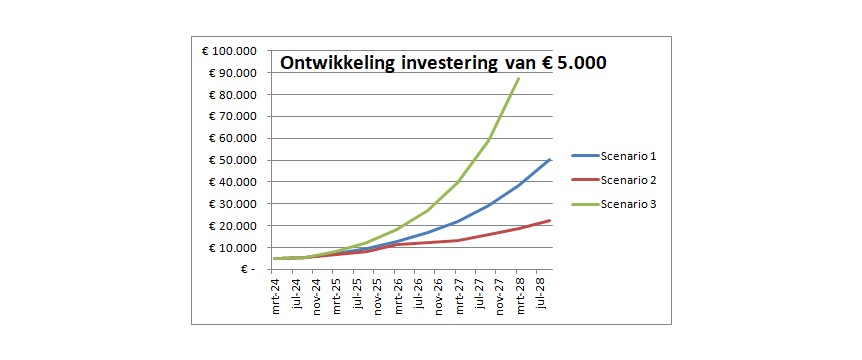

Scenario’s:

Hieronder volgt een modelmatige weergave om een idee te geven over de verschillende mogelijke scenario’s.

Scenario 1: met partnerdeal na fase 2 en verkoop na 4,5 jaar:

Dit is een scenario waar Orexa op inzet. Hierbij sluit Orexa na het klinische fase 2 programma een partnerdeal, waarmee de kosten van de klinische fase 2b/3 studies kunnen worden betaald, zonder verdere verwatering van de certificaat- en aandeelhouders.

Deze financieringsronde (om de anorexiapatiënten te behandelen):

- Pre-money waardering: € 11,5M

- Investeringsronde: € 300k

- Post-money waardering: € 11,8M

Vervolgfinanciering Q2/Q3’24:

- Pre-money waardering: € 13,1M (waarde per certificaat t.o.v. nu: + 11%)

- Investeringsronde: € 700k

- Post-money waardering: € 13,8M

Met deze twee investeringen erbij (van samen € 1,0M) kunnen de eerste twee klinische fase 2 studies geheel worden bekostigd, inclusief alle lopende bedrijfskosten, en kan tevens een begin worden gemaakt met de derde klinische fase 2 studie.

Ons ideale scenario: de klinische resultaten zijn voldoende positief en het lukt om een geschikte partnerovereenkomst te sluiten, waarbij de partner licentierechten verkrijgt en de klinische ontwikkelingskosten plus de lopende kosten volledig betaalt.

Er is dan geen vervolgfinanciering meer nodig.

- Waardering voor de deal: € 13,8M

- Exit 2028 (over 4,5 jaar) voor € 125M (waarde per certificaat t.o.v. nu: +906%).

Rendement: +67,0% effectief per jaar.

Een investering van € 5.000 groeit in dit voorbeeld in 4,5 jaar naar € 50.300.

Scenario 2: geen partnerdeal, maar wel een verkoop na 4,5 jaar:

Dit is nadrukkelijk niet het scenario waar Orexa op inzet, maar is louter een vereenvoudigd rekenvoorbeeld om de kapitaalbehoefte voor de klinische ontwikkeling zonder samenwerkingspartner aan te geven.

Deze financieringsronde (om de anorexiapatiënten te behandelen):

- Pre-money waardering: € 11,5M

- Investeringsronde: € 300k

- Post-money waardering: € 11,8M

Vervolgfinanciering Q2/Q3’24:

- Pre-money waardering: € 13,1M (waarde per certificaat t.o.v. nu: + 11%)

- Investeringsronde: € 700k

- Post-money waardering: € 13,8M

Met deze twee investeringen erbij (van samen € 1,0M) kunnen de eerste twee klinische fase 2 studies geheel worden bekostigd, inclusief alle lopende bedrijfskosten, en kan tevens een begin worden gemaakt met de derde klinische fase 2 studie.

Vervolgens een financiering om ook de patiënten in deze derde klinische fase 2 studie te kunnen behandelen (H2’24):

- Pre-money waardering: € 16,5M (waarde per certificaat t.o.v. nu: + 33%)

- Investeringsronde: € 1,5M

- Post-money waardering: € 18M

Met totaal € 2,5 miljoen in deze drie rondes bij elkaar kunnen alle drie klinische fase 2 studies worden voltooid.

In geval dat de klinische resultaten voldoende positief zijn, maar het dan nog niet lukt om een geschikte partnerovereenkomst te sluiten:

Vervolgfinanciering (H1’25):

- Pre-money waardering: € 21,5M (waarde per certificaat t.o.v. nu: + 59%)

- Investeringsronde: € 3,5M

- Post-money waardering: € 25M

Hiermee kan de organisatie worden uitgebouwd en kan er een start worden gemaakt met een grootschalige fase 2b/3 studie in één indicatie.

Vervolgens: de klinische resultaten zijn wederom voldoende positief, maar het lukt dan nog niet om een geschikte partnerovereenkomst te sluiten:

Vervolgfinanciering voor fase 2b/3 (H2’25):

- Pre-money waardering: € 35M (waarde per certificaat t.o.v. nu: + 122%)

- Investeringsronde: € 15M

- Post-money waardering: € 50M

Vervolgens: de klinische resultaten zijn wederom voldoende positief, maar het lukt dan nog niet om een geschikte partnerovereenkomst te sluiten:

Vervolgfinanciering voor fase 3 (2026-2027):

- Pre-money waardering: € 60M (waarde per certificaat t.o.v. nu: + 167%)

- Investeringsronde: € 15M

- Post-money waardering: € 75M

Exit 2028 (over 4,5 jaar) voor € 125M (waarde per certificaat t.o.v. nu: +344%).

Rendement: +39,3% effectief per jaar.

Een investering van € 5.000 groeit in dit voorbeeld in 4,5 jaar naar € 22.200.

Scenario 3: met gedeeltelijke overname na fase 2 en volledige verkoop na 4 jaar:

Deze financieringsronde:

- Pre-money waardering: € 11,5M

- Investeringsronde: € 300k

- Post-money waardering: € 11,8M

Het lukt daarna om een partnerdeal te sluiten, waarbij deze partner over 1 jaar (na fase 2a) als onderdeel van de deal een aandelenbelang overkoopt van 20% van de certificaat- en aandeelhouders voor een waardering van € 30M (waarvan dan € 6M naar de certificaat- en aandeelhouders gaat), en vervolgens via milestones alle kosten betaalt en het bedrijf na 4 jaar volledig overneemt voor € 200M.

Dan zou de opbrengst per certificaat zijn:

- Na 1 jaar een uitkering van 51%,

- Plus na 4 jaar een uitkering van +1.595% de originele inleg

Rendement: +104,4% effectief per jaar.

Een investering van € 5.000 groeit in dit voorbeeld in 4 jaar naar € 87.300, waarvan € 2.550 na 1 jaar wordt uitgekeerd.

Een overzicht van de drie scenario’s:

Andere scenario’s:

Indien er tegenvallers zijn en er bijvoorbeeld extra onderzoek moet worden gedaan met extra kosten, dan komt het rendement uiteraard lager te liggen dan in de bovenstaande scenario’s. Gezien de relatief lage waardering in deze ronde zit daar wel wat marge in, zodat het perspectief niet bij de eerste tegenvaller meteen negatief uitvalt, maar dan nog steeds heel redelijk tot goed is.

In deze sector gebeurt het vaak dat programma’s langer duren en meer geld kosten, dus dat is iets om rekening mee te houden. Tot nu toe zijn de tijdslijnen iets langer dan aanvankelijk gepland, maar zijn de kosten nog wel binnen het geplande budget gebleven, door de vaste kosten in de deze ontwikkelingsfase bewust zo laag mogelijk te houden.

Mocht blijken dat er in de praktijk geen economische toepassing haalbaar is, dan kan de waarde per certificaat in het slechtste geval zelfs naar nul gaan. Dat risico is aanwezig. De investeerder dient zich bewust te zijn van dit risico.

Het is erg lastig om de precieze kansen en risico’s in te schatten. Op basis van de huidige pre-klinische en klinische onderzoeken is Orexa ervan overtuigd dat het mechanisme ook in patiënten werkt. Door dit in de praktijk te testen zal blijken of het inderdaad werkt, alsmede hoeveel toegevoegde waarde daaruit valt te behalen.

Wat betreft de kansen op een geschikte partnerdeal is er een redelijke kans op een deal in de komende 1 tot 2 jaar. Zoals hierboven reeds beschreven, kosten dit soort processen tijd. Er worden op dit moment verkennende gesprekken gevoerd over mogelijke samenwerking, waarbij er interesse uit Europa en uit Azië is.

Vooral voor de Chinese markt lijkt er een reële mogelijkheid te zijn om rond fase 2 tot een partnerdeal te komen. De klinische onderzoeken kunnen in China sneller en voor lagere kosten worden uitgevoerd en de marktpotentie voor alleen de Chinese markt is groot. Gastro-intestinale klachten komen in Azië bovendien vaker voor dan in Europa en de VS en daarbij heeft China een ouder wordende bevolking van grote omvang, wat voor een grote mogelijke doelgroep zorgt. Voor Westerse farmabedrijven zijn de verkooprechten voor China meestal minder interessant, waardoor het ideaal zou zijn als Orexa de exclusieve verkooprechten voor China zou kunnen verstrekken aan een partner die als tegenprestatie (een groot deel van) de klinische ontwikkelingskosten betaalt. Orexa zou dan de verkooprechten voor de rest van de wereld behouden, met het bijbehorende opwaartse potentieel.

Orexa prognosticeert als indicatie een verwacht risico-gewogen rendement van 35% effectief per jaar voor de investeerders in deze ronde. Dit kan in de praktijk zowel aanzienlijk hoger als aanzienlijk lager uitvallen. De investeerder dient zich bewust te zijn van zowel de kansen als de risico’s.

Praktische aspecten van de investering

Bij deze uitgifte gaat het om gecertificeerde aandelen. Stichting Participatie Orexa houdt formeel de aandelen in Orexa BV en geeft certificaten uit voor ieder aandeel. Daarmee heeft de Stichting Participatie Orexa voornamelijk een administratief doel. De economische rechten van de certificaten van aandelen die in deze investeringsronde worden uitgegeven, waaronder eventuele winstuitkeringen, dividenden of de verkoop van een deel of het gehele bedrijf, zijn hetzelfde als van de andere aandelen.

Op moment van uitgifte zijn er geen preferente aandelen met preferente rechten boven de in deze ronde uit te geven gecertificeerde aandelen.

Voor de Stichting Participatie Orexa zijn de oprichtingsakte met statuten hier te vinden en de administratievoorwaarden hier.

De certificaten van aandelen zijn niet verhandelbaar op een beurs of platform en daardoor beperkt verhandelbaar. De beleggingshorizon bedraagt bij deze belegging als indicatie 3 tot 5 jaar. Afhankelijk van de ontwikkelingen kan dit in de praktijk korter of langer duren. Voor beleggers met een kortere beleggingshorizon is deze belegging niet geschikt.

De investeerders zullen per e-mail op de hoogte gehouden worden van de ontwikkelingen. In principe zal er ieder kwartaal een bericht worden gestuurd over de ontwikkelingen van Orexa. Daarnaast zal er bij nieuwswaardige ontwikkelingen een aparte korte update worden toegestuurd. Voor vragen kan er contact worden opgenomen via investeerders@orexa.nl.

Samenvatting:

Orexa ontwikkelt een medicijn dat de voedselinname verhoogt.

Voor de uitvoering van de tweede klinische fase 2 studie (in anorexiapatiënten) is Orexa op zoek naar investeerders voor een doelbedrag van € 300.000.

- De pre-money waardering is € 11,5 miljoen.

- De minimale investering is € 5.000, of een veelvoud daarvan (€ 10k, 15k, 20k, 25k, etc.).

- Gratis bonuscertificaten bij hogere investeringsbedragen (vanaf € 25k).

- Bij totale inschrijving van precies € 300.000 verkrijgen de nieuwe investeerders samen een belang van 2,61% in Orexa (excl. gratis bonuscertificaten).

- Het maximale inschrijfbedrag in deze ronde bedraagt € 500.000.

- Een indicatie als beleggingshorizon is 3 tot 5 jaar.

Alle documenten op een rijtje:

- Inschrijving KvK Orexa B.V.

- Inschrijving KvK Stichting Participatie Orexa

- Akte Oprichting Stichting Participatie Orexa

- Administratievoorwaarden Stichting Participatie Orexa

- Informatienota AFM (Nederland)

- Informatienota FSMA (België) (dit document is het meest uitgebreid en het beste leesbaar)

- Onderbouwing van het marktpotentieel

- De (Engelstalige) algemene website van Orexa is te vinden op orexa.eu